○隠岐の島町税に係る延滞金減免取扱要綱

平成27年12月24日

告示第102号

(目的)

第1条 この要綱は、地方税法(昭和25年法律第226号。以下「法」という。)に規定する延滞金の減免について具体的な取扱いを定めることにより、事務処理の適正化を図るとともに、納税者の負担の公平を確保することを目的とする。

2 前項に規定する減免(以下「法による減免」という。)は、納税者又は特別徴収義務者からの申請を要しないものとする。

2 前項に規定する減免(以下「裁量による減免」という。)は、納税者又は特別徴収義務者の責めに帰する事由がある場合を除き、原則として減免するものとする。

3 裁量による減免は、納税者又は特別徴収義務者からの申請を要しないものとする。

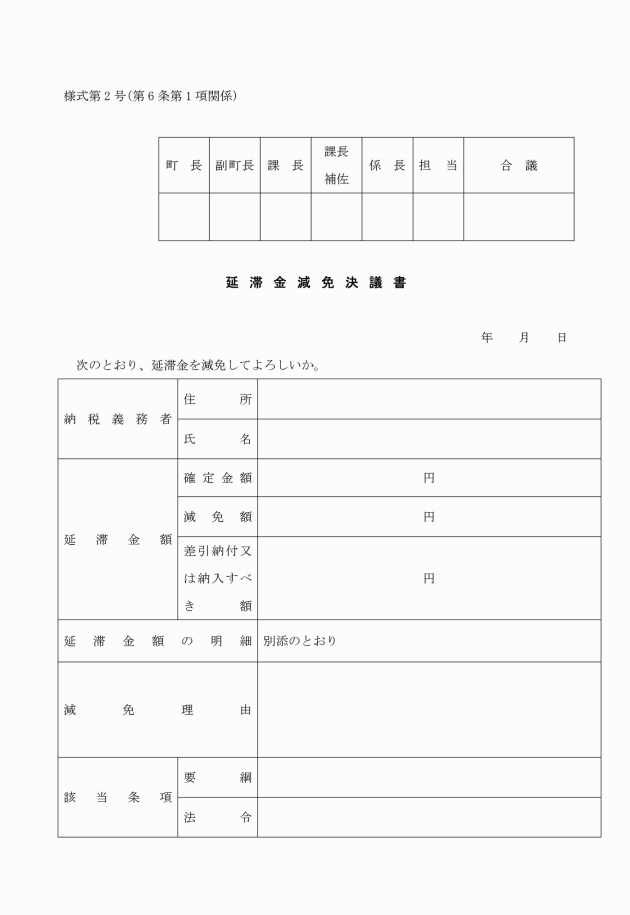

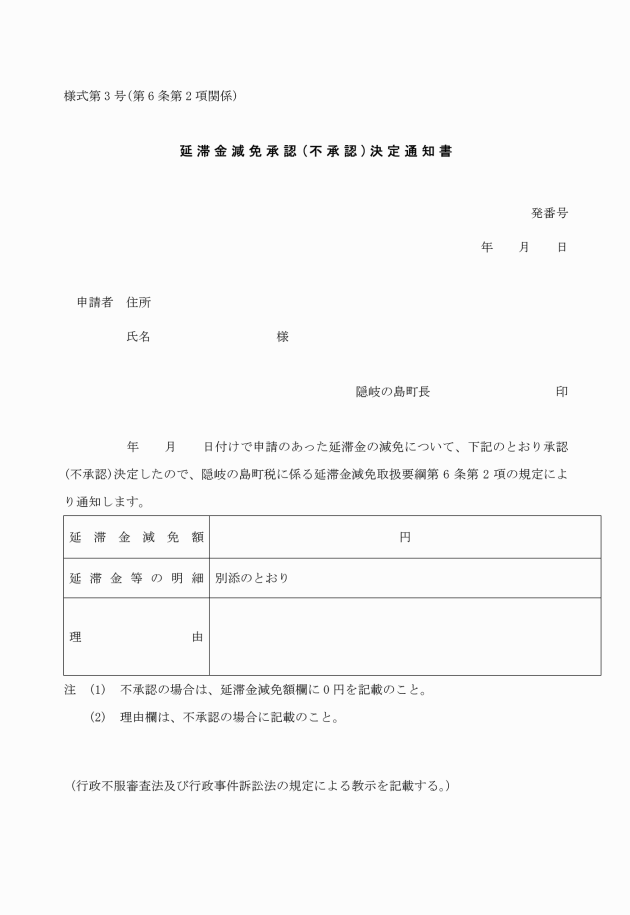

(減免の決定)

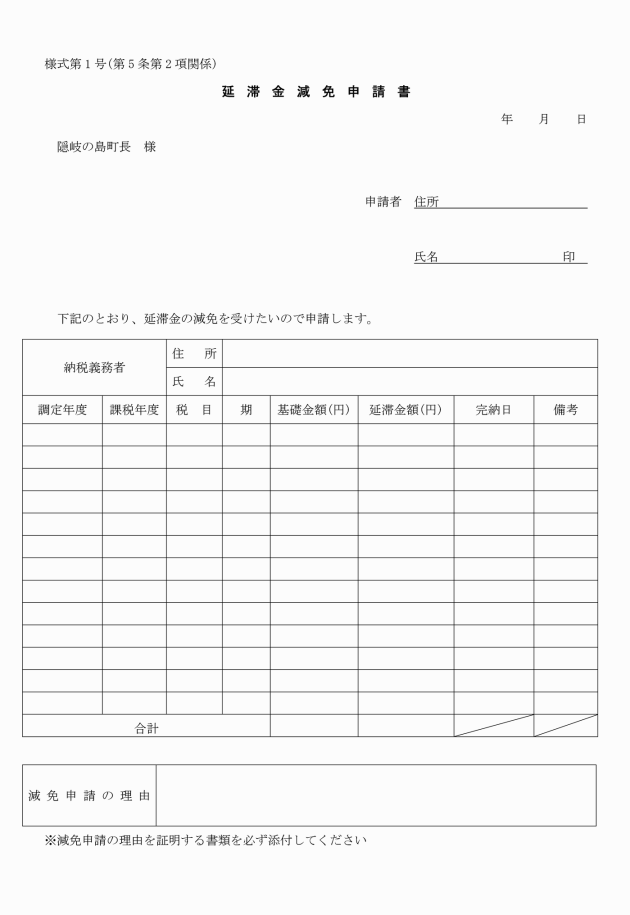

第6条 延滞金の減免は、延滞金減免決議書(様式第2号)により決定するものとする。ただし、法による減免に該当する場合は、その減免の要件となる処分の決裁又は決議書をもって、延滞金減免の決定をしたものとみなす。

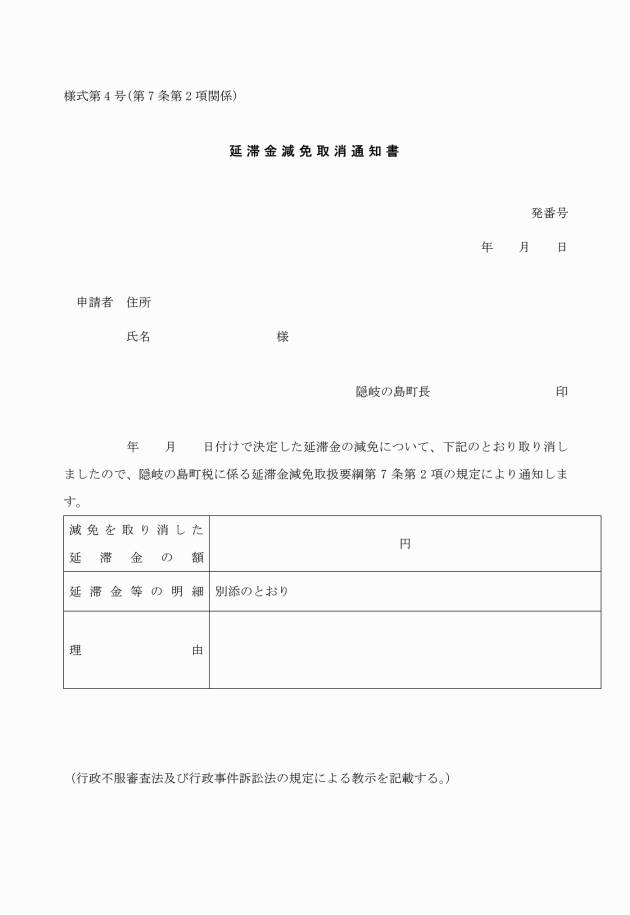

(減免の取消し)

第7条 町長は、減免の決定を受けた者が次の各号のいずれかに該当すると認めたときは、その減免を取り消すものとする。

(1) 虚偽の申請をした場合

(2) 不正の行為によって減免を受けた場合

(減免期間の特例)

第8条 延滞金の減免は、原則として、減免の要件となる事実が発生してから、その事実がやんだ日までの期間に対応する部分の延滞金について行うものであるが、これらの事実が発生する前にすでに滞納となり、かつ、これらの事実が発生したことによって納付又は納入が困難となったと認められるときは、これらの事実が発生する前の未納の期間に対応する延滞金についても減免することができるものとする。

附則

この告示は、公布の日から施行する。

附則(平成28年10月6日告示第63号)

(施行期日)

1 この告示は、令和元年10月1日から施行する。

(経過措置)

2 この要綱の規定による改正後の隠岐の島町税に係る延滞金減免取扱要綱の規定は、令和2年度以後の年度分の軽自動車税種別割について適用し、令和元年度分までの軽自動車税については、なお従前の例による。

附則(平成29年3月24日告示第19号)

この告示は、公布の日から施行する。

附則(令和元年5月1日告示第66号)

この告示は、令和元年5月1日から施行する。

別表第1(法による減免)

減免の要件 | 根拠法令 | 減免期間 | 減免額 |

1 法第15条第1項第1号、第2号又は第5号(同項第1号又は第2号に該当する事実に類する事実に係る部分に限る。)の規定による災害等による徴収の猶予をした場合 | 法第15条の9第1項 | 徴収の猶予をした期間 | 全額免除 |

2 法第15条の7第1項の規定による滞納処分の執行停止をした場合 | 法第15条の9第1項 | 滞納処分の執行停止をした期間 | 全額免除 |

3 法第15条第1項第3号、第4号若しくは第5号(同項第3号又は第4号に該当する事実に類する事実に係る部分に限る。)又は第2項の規定による事業の廃止等による徴収の猶予をした場合 | 法第15条の9第1項 | 徴収の猶予をした期間(延滞金が年14.6%の割合により計算される期間に限る。) | 1/2免除 |

4 法第15条の5第1項の規定による換価の猶予をした場合 | 法第15条の9第1項 | 換価の猶予をした期間(延滞金が年14.6%の割合により計算される期間に限る。) | 1/2免除 |

5 法第20条の9の3第5項ただし書の規定により徴収の猶予をした場合 | 法第15条の9第3項 | 徴収の猶予をした期間(延滞金が年14.6%の割合により計算される期間に限る。) | 1/2免除 |

6 法第20条の5の2の規定により町税の納付又は納入に関する期限を延長した場合(隠岐の島町税条例(平成16年隠岐の島町条例第57号)第18条の2第1項又は第3項の規定により災害等により納付又は納入に関する期限を延長した場合) | 法第20条の9の5第1項 | 延長した期間 | 全額免除 |

7 地方税法施行令(昭和25年政令第245号。以下「施行令」という。)第48条の12第1項により読み替える施行令第9条の2の規定により町民税の中間納付額の還付をする場合において、当該町民税の中間納付額を当該町民税の中間納付額に係る事業年度分又は連結事業年度分の未納の町民税額に充当するとき | 地方税法施行令(昭和25年政令第245号。以下「施行令」という。)第48条の12第1項により読み替える施行令第9条の6 | 充当に係る町民税が未納の期間 | 全額免除 |

※ 当分の間、3、4及び5において、減免期間であって特例基準割合適用年に含まれる期間(以下「軽減対象期間」という。)がある場合には、当該軽減対象期間に対応する延滞金については、「期間(延滞金が年14.6%の割合により計算される期間に限る。)」とあるのは「期間」と、「1/2免除」とあるのは「特例延滞金額を超える部分の金額を免除」とする。

別表第2(裁量による減免)

減免の要件 | 根拠法令 | 減免期間 | 減免額 |

1 法第15条の規定による徴収の猶予又は法第15条の5第1項の規定による換価の猶予をした場合において、納税者又は特別徴収義務者が次の各号のいずれかに該当するとき (1) 納税者又は特別徴収義務者の財産の状況が著しく不良で、他の地方団体の徴収金、国税、公課又は債務について軽減又は免除がされたとき (2) 納税者若しくは特別徴収義務者の事業又は生活の状況によりその延滞金額の納付又は納入を困難とするやむを得ない理由があると認められるとき | 法第15条の9第2項 | 猶予をした期間(当該徴税を当該期間内に納付し又は納入しなかったことについてやむを得ない理由があると町長が認める場合には、猶予の期限の翌日から当該やむを得ない理由がやんだ日までの期間を含む。) | 全額免除 |

2 滞納に係る町の徴収金の全額を徴収するために必要な財産につき差押えをした場合又は納付若しくは納入すべき町の徴収金の額に相当する担保の提供を受けた場合 | 法第15条の9第4項 | 差押え又は担保の提供がされている期間(延滞金が年14.6%の割合により計算される期間に限る。) | 1/2免除 |

3 法第16条の2第3項の規定による有価証券の取立て及び町の徴収金の納付又は納入の再委託を受けた金融機関が当該有価証券の取立てをすべき日後に町の徴収金に係る町税の納付又は納入をした場合 | 法第20条の9の5第2項第1号 | 有価証券の取立てをすべき日の翌日から納付又は納入があった日までの期間 | 全額免除 |

4 納税貯蓄組合法(昭和26年法律第145号)第6条第1項の規定による町税の納付又は納入の委託を受けた同法第2条第2項に規定する指定金融機関(町税の収納をすることができるものを除く。)がその委託を受けた日後に町税の納付又は納入をした場合 | 法第20条の9の5第2項第2号 | 委託を受けた日の翌日から納付又は納入があった日までの期間 | 全額免除 |

5 3又は4に類する事実が生じた場合で政令で定める場合(町の徴収金についてした交付要求により交付を受けた金銭を当該交付要求に係る地方団体の徴収金に充てた場合) | 法第20条の9の5第2項第3号(施行令第6条の20の3) | 政令で定める期間(交付要求を受けた執行機関が強制換価手続において当該金銭を受領した日の翌日からその充てた日までの期間) | 全額免除 |

6 納税者が法第321条の11第1項若しくは第3項の規定による更正又は同条第2項の規定による決定を受けたことについてやむを得ない理由があると認める場合 | 法第321条の12第4項(法人の町民税) | 納期限の翌日から更正又は決定をした日までの期間 | 全額減免 |

7 納税者が法第368条第1項の規定によって不足税額を追徴されたことについてやむを得ない事由があると認める場合 | 法第368条第3項(固定資産税) | 納期限の翌日から追徴の決定をした日までの期間 | 全額減免 |

8 申告納税者が法第480条第1項から第3項までの規定による更正又は決定を受けたことについてやむを得ない理由があると認める場合 | 法第481条第3項(たばこ税) | 納期限の翌日から更正又は決定をした日までの期間 | 全額減免 |

9 特別徴収義務者が法第701条の9第1項又は第2項の規定による更正又は決定を受けたことについてやむを得ない理由があると認める場合 | 法第701条の10第3項(入湯税) | 納期限の翌日から更正又は決定をした日までの期間 | 全額減免 |

10 特別徴収義務者が法第719条第1項又は第2項の規定による更正又は決定を受けたことについてやむを得ない事由があると認める場合 | 法第720条第3項(水利地益税等) | 納期限の翌日から更正又は決定をした日までの期間 | 全額減免 |

※ 当分の間、2において、軽減対象期間がある場合には、当該軽減対象期間に対応する延滞金については、「期間(延滞金が年14.6%の割合により計算される期間に限る。)」とあるのは「期間」と、「1/2免除」とあるのは「特例延滞金額を超える部分の金額を免除」とする。

別表第3(申請による減免)

減免の要件 | 根拠法令 | 減免期間 | 減免額 |

1 納税者又は特別徴収義務者が法第326条第1項の納期限までに町税を納付しなかったこと、又は納入金を納入しなかったことについてやむを得ない理由があると認める場合 | 法第326条第3項(町民税) | やむを得ない理由があると認められる期間 | 全額減免 |

2 納税者が法第369条第1項の納期限までに町税を納付しなかったことについてやむを得ない事由があると認める場合 | 法第369条第2項(固定資産税) | やむを得ない事由があると認められる期間 | 全額減免 |

3 納税者が法第445条第2項の納期限までに町税を納付しなかったことについてやむを得ない事由があると認める場合 | 法第463条の24第2項(軽自動車税種別割) | やむを得ない事由があると認められる期間 | 全額減免 |

4 申告納税者又は納税者が法第473条第1項若しくは第2項の納期限又は法第476条第1項の納期限までに町税を納付しなかったことについてやむを得ない理由があると認める場合 | 法第482条第3項(たばこ税) | やむを得ない理由があると認められる期間 | 全額減免 |

5 特別徴収義務者が法第701条の4第2項の納期限までに町税を納入しなかったことについてやむを得ない理由があると認める場合 | 法第701条の11第2項(入湯税) | やむを得ない理由があると認められる期間 | 全額減免 |

6 納税者又は特別徴収義務者が納期限までに町税を納付しなかったこと、又は納入金を納入しなかったことについてやむを得ない事由があると認める場合 | 法第723条第2項(国民健康保険税) | やむを得ない事由があると認められる期間 | 全額減免 |

※ 1から6までのやむを得ない理由又は事由があると認める場合とは、次のいずれかに該当する場合において、その該当する事実に基づき、納期限までに町税を納付又は納入することができないと認める場合をいう。

(1) 納税者又は特別徴収義務者がその財産につき、震災、風水害、火災その他の災害を受け、又は盗難にかかった場合(法第15条第1項第1号)

(2) 納税者若しくは特別徴収義務者又はこれらの者と生計を一にする親族が病気にかかり、又は負傷した場合(同項第2号)

(3) 納税者又は特別徴収義務者がその事業を廃止し、又は休止した場合(同項第3号)

(4) 納税者又は特別徴収義務者がその事業につき著しい損失を受けた場合(同項第4号)

(5) 納税者又は特別徴収義務者が町税を納付又は納入することによりその事業の継続又はその生活の維持が困難となるおそれがある場合(法第15条の5第1項第1号、法第15条の7第1項第2号)

(6) 納税者又は特別徴収義務者が町税を納付又は納入するためにその財産を処分することができない場合(法第15条の7第1項第1号)

(7) 通信、交通の途絶、その他納税者又は特別徴収義務者の責めに帰することのできない理由により、納付又は納入することが困難な場合

(8) その他、町長が特に必要と認めた場合